FXの目的の1つ「スワップポイント」をどれだけ値動きリスクを削減しながら利益出せるかを目的で作戦を考えました。

トルコリラ円ロング&ドル円ショートでリスクヘッジしながらスワップ差益を取る方法、これに気づいたとき魔法かと思いました😂

— 30代子育てときどき投資 (@saekpapa) October 7, 2024

(本当はフォロワーさんのポストで知った)

将来の為替の方向に合わせた軌道修正の選択肢や出口戦略のシミュレーションをしてたらすっかり寝不足です。。

(正しくはXの方から教えていただきました。)

作戦の概要

簡単に言えば、

- スワップポイントが高い(=金利の高い)トルコリラをロング=買いポジションで建てる

- トルコリラと近い値動きの米ドルを売りポジション=ショートで建てる

- ↑の2つを値動きの損益が釣り合うロットで建て、値動きによる損益リスクを減らす

- その結果、スワップポイントの差分が利益として毎日チャリーン♪

という作戦です。

疑問がいくつかあると思いますので詳しく説明しますね。

米ドルとトルコリラの相関性はどうなってる?

まず、相関性が無いとこの作戦は始まらないです。

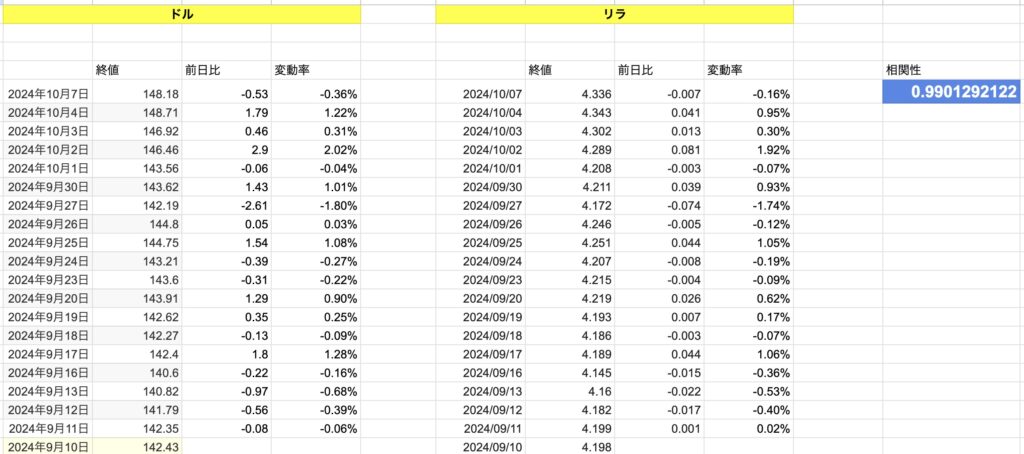

直近1ヶ月分の米ドル円・トルコリラ円の毎日の終値を並べ、スプレッドシートで相関性を計算してみました。

結果、値動きの相関性は0.99012・・・と、ほぼ正の相関があることが確認できました。

つまり、米ドルとトルコリラはほぼ同じ値動きをするということです。

100%一致はしないですが、それくらいの誤差は許容範囲と考えます。

米ドルとトルコリラのロット数の倍率は?

次に、米ドルとトルコリラをどれくらいの比率でポジションすれば値動きが一致するか?という問題です。当然、現在のレートは米ドルは約150円、トルコリラは4円強 ということで、米ドルが1円動いたからと言ってトルコリラが1円動くわけではありません。

なので、これも相関のときのデータと同じ、前日の終値からの変動率を米ドルをトルコリラで割って平均を取ることにしました。

正直なところ、この計算ではかなりばらつきが大きく安定した数値を得ることは難しいです。

でも決めないといけませんので、単純平均で33.12・・・倍という数値を使うことにします。

つまり、トルコリラが0.033円(=3.3銭)上がったら米ドルは1円上がるという粗い計算となります。米ドル1LOTにつきトルコリラは33LOTをポジションすれば良いということです。

実際はどれだけポジションする?

上記の計算結果と証拠金残高を加味し、私は米ドル3Lotとトルコリラ100Lotをポジションすることとしました。執筆現在のレートでは、必要な証拠金は約352,000円となります。100万円を入れておけばスプレッドが開いても片方に損失が想定以上に出たとしても余裕があるという計算からこれで行きます。

いくら儲かる?

肝心のリターンとしては、以下の計算で求められます。

1日のリターン=トルコリラのロット数✕トルコリラの1日のスワップポイント ー 米ドルのロット数✕米ドルの1日のスワップポイント

となりますので、私の場合はGMOクリック証券のスワップポイント(執筆日における)を当てはめると、

1日のリターン=100*50-3*192=4,424円

という結果となります。

1ヶ月だと約132,000円、1年だと約1,610,000円が入る計算となります。

基本ほっとけば良いのでめちゃめちゃいいですよね。

リスクは?

ここまで読むと完璧な作戦に感じるかもしれませんが、そんな美味しい話はありません。いくつかのリスクがありますので、ちゃんと知っておいたうえで投資判断・実行してください。

スワップポイントの減少リスク

まずは一番重要なリターン部分のリスクです。

米ドルの金利の上昇リスク

執筆現在、米ドルというかアメリカの中央銀行的なFRBは金利を下げる方向に進みつつあります。なので現時点で金利が上がる事は考えづらく、むしろ金利が下がっていけば支払うスワップポイントが減るため利益アップの要因になります。

とはいえアメリカに再度インフレ懸念が高まった場合や長期的に見たときに金利が上がるという可能性は否定できず、その場合利益が減る可能性があります。

いきなり明日から金利が1%上がる!みたいなことは無いですし、このリスクは十分許容できると思います。

トルコリラの金利の減少リスク

どちらかというとこのリスクの方が高いです。トルコ自体の国の政治が安定していないため、執筆現在では物価が著しく高まる、いわばハイパーインフレという言葉に近い状態になっており、そのせいで政策金利が50%という考えられない率が適用されています。

インフレ自体は続いてはいますが徐々に収まりつつありますので、いずれは金利は下がっていく可能性が高いです。その場合はスワップポイントが確実に減少していくため、長期で考えた場合に利益が減っていく可能性は非常に高いです。

とはいえ、これもいきなり半分になる等の急激な動き方は想定できないので、事象が起きたら対応する という形で進めるしかありません。

トルコリラ自体の値動き乖離リスク

続いて、値動きに関するリスクです。正直これはある程度覚悟をした上で投資判断が必要です。

トルコリラのデフォルトリスク

トルコ自体の政治が安定していないと前述しましたが、ギリシャなどのように国自体がデフォルトしてしまい、国債が紙くずになるリスクはあります。

トルコリラは現在、「ハイイールド債」という括りでリスクの高さは誰もが認めるところです。最近格付け会社が格付けを上げましたのである程度リスクは軽減されたと考えられますが、依然リスクは高いです。

ポジションの値動きによる証拠金不足リスク

FXは性質上、取引の時間帯や指標発表時などの取引量増加により瞬時にスプレッドが開いてしまい一時的に評価損が多く計算されてしまうリスクがあります。

また、経済指標でネガティブな指標が発表されてしまい、急激に値下げをする可能性もあります。

これ自体は避けられませんので、対策としては証拠金に余裕持つこととレバレッジを高くしすぎないということが必要です。

私の場合は、レバレッジ8.8倍という計算になり、よほどのことがなければ証拠金不足にはなりませんが、常に監視していく必要があります。

最悪ポジション強制決済みたいなことになったら悲しいですからね。

証拠金は多いに越したことはありません。

値動きが連動しないリスク

最後、ドル円とトルコリラの値動きが連動しないケースも十分ありえます。

粗い計算で求めた1:33という倍率も、常に一定ではありません。今後しっかり定期的に計算をしてその時点の計算結果に合わせていく必要があります。

これをヘッジするために、トルコリラ同士の両建て作戦というのもあります。FX業者間でスワップポイントの違いがあるのを利用した作戦です。スワップの高い業者でロングして、低い業者でショートするということです。

ただこれはスプレッドのコストを吸収するのに時間もかかりますし、あまりオイシイとは言えないと思います。リスクは最小な方法として頭の片隅においておく程度で良いかと。

まとめ

以上、良いことばかりではありませんが、値動きのリスクを最小に抑えて金利=スワップ収入を得続けられるこの作戦は非常に筋が良く、楽しみな投資方法だと思います。

いつまでこの状況が続くかわかりませんが、私は旨味がある限り続けていきたいと思います。

各自の証拠金やリスク許容度、リターン目標などと照らし合わせて作戦実行するか判断していただければと思います。

で大儲けした30代の男。リラに埋もれて喜んでいる様子-31625-e1728624255538.jpg)

コメント